個人が買う国債の多くは、個人向け国債なのですが、それ以外にも利付国債というものもあります。

あれ?個人向け国債以外にも買えるんだね?

利付国債も買えるよ

個人で国債を購入している人の多くは、個人向け国債を購入しており、利付国債を購入している人は少ないです。

なので、利付国債の存在や商品内容を知っている方は少ないです。知名度の低い利付国債ですが、個人向け国債よりも優れた点もあります。

今回は、そんな利付国債について詳しく見ていきましょう。

もともとは利付国債・割引国債だけだった

元々は、国債というと利付国債や割引国債などが普通の国債として買われていました。ただ、銀行の預金とは違い、知名度も低く、一般の個人が購入する事は少ない状況でした。

そこで、財務省は国債の購入を個人に促していく事を目的として、個人向け国債という個人限定で購入できる国債の商品開発を行いました。

日本人は安全志向が強いため、リスクのある商品を購入する事を躊躇う人が多いです。だからこそ、資産形成の大半は銀行貯金で行っている人々が多く、多くの金融商品を取扱っている証券会社などの口座を開設している人は少ないです。

確かに私も銀行口座しか持っていないわ

お金の相談を出来る人も少ないからね

しかし、国としては安全信仰の強い国民にも、国債を購入してもらって積極的に国の財政を支えてもらいたいと思っていました。

そこで、個人にも購入しやすい国債の開発を行い、途中解約しても元本が割れないような商品設計がされた個人向け国債を販売する事となったのです。元本が割れない事で、貯金などに流れていた資金を少しでも国債に振り分けてもらえるように国としても努めているという事ですね。

ちなみに、今は割引国債は販売されていません。現在販売されているのは、利付国債となります。

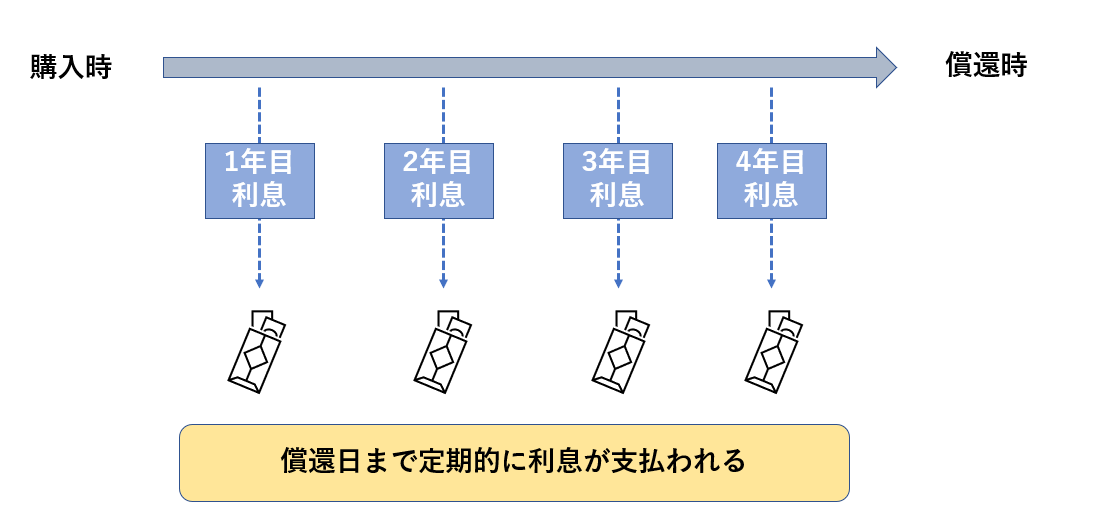

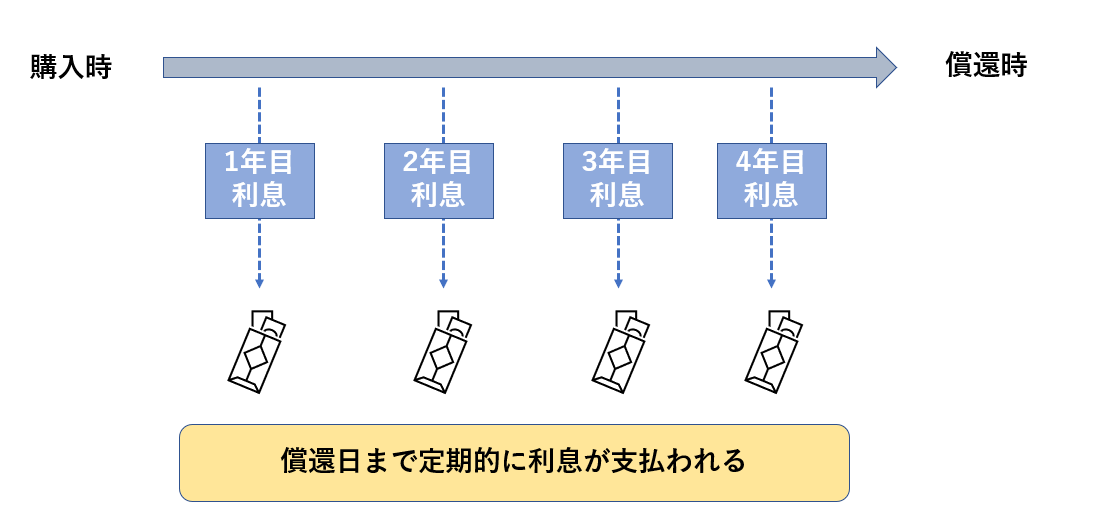

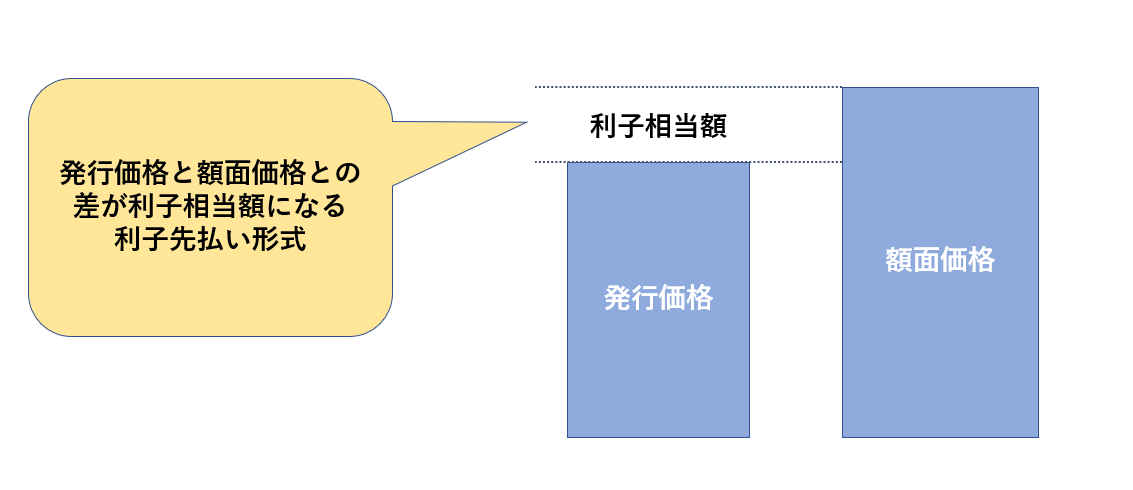

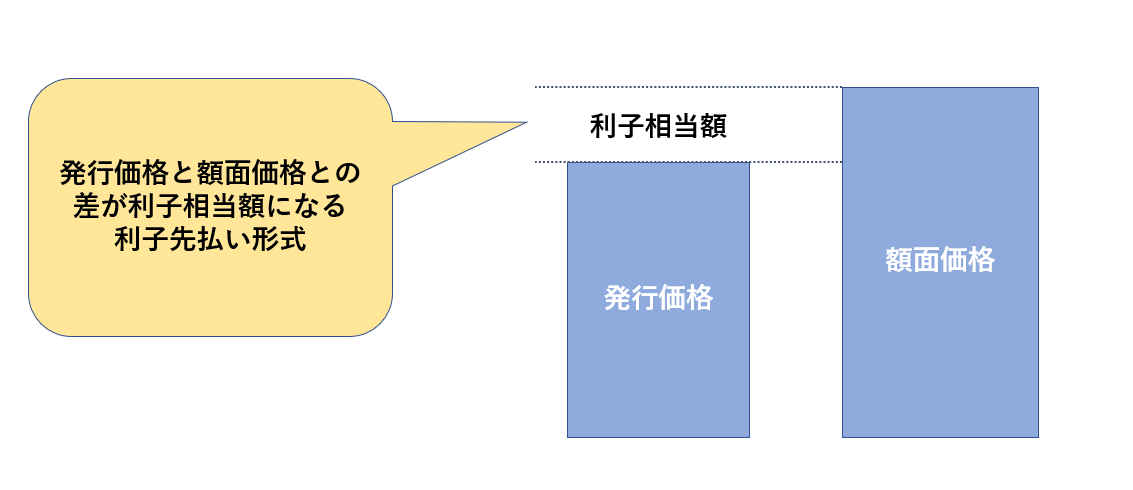

「債券への投資」の記事にて利付国債と割引国債の違いをお伝えしていますが、一応、復習として利付国債と割引国債の違いの図説を再掲載しておきたいと思います。

「利付国債」

「割引国債」

利付国債は、新窓販国債とも言われています。これは今までとは違って、新しい制度を導入した事により、新窓販国債という名称がついています。

従来の国債の販売には、民間金融機関の窓口販売方式と、郵便局の窓口販売方式の2つの方式がありました。民間金融機関の方式は、各金融機関が入札や市場で調達した国債に各金融機関ごとに独自の価格を設定して販売する方式でした。

一方で、郵便局の方式は財務省が指定する価格によって募集を行い、募集残額(売れ残り)が出た場合は日本郵政公社が引受ける(引き取る)一種の委託販売方式でした。これを募集取扱方式といいます。

平成19年10月から導入された「新型窓口販売方式」は、この郵便局で行われてきた募集取扱方式から募集残額を引受ける(売れ残りを自分で買い取る)義務を無くしたうえで、郵便局以外の民間金融機関にも拡大したものです。この新しい方式で販売される国債を新窓販国債と言います。

現在は、この新窓販国債と個人向け国債の2種類の国債が販売されています。

個人向け国債と新窓販国債の違い

国が発行する債券なのですが、個人向け国債と新窓販国債の2つの国債が発行されています。

金利の付き方や、満期の期間、途中解約の方法など、それぞれ、少しずつ異なる部分があるので、まずは見やすい図説から確認していきたいと思います。

| 新窓販国債(利付国債) | 個人向け国債 | |

|---|---|---|

| 満期 | 2年、5年、10年 | 3年、5年、10年 |

| 金利 | 固定金利 | 固定金利(3年・5年) 変動金利(10年) |

| 発行回数 | 毎月販売 | 毎月販売 |

| 購入金額 | 5万円以上5万円単位 | 1万円以上1万円単位 |

| 利払い | 半年ごと | 年2回 |

| 中途解約 | いつでも可能 市場価格で売却 市場価格によっては元本割れの可能性あり | 原則購入して1年経過後 国が買い取る 支払い済2回分の金利を戻す(元本保証) |

利付国債の満期期間は、2年・5年・10年となっており、一方で個人向け国債は3年・5年・10年となっています。両者にそれほどの違いはないですね。

金利に関しては、利付国債は固定金利だけとなるのですが、個人向け国債は固定金利だけでなく変動金利もあります。変動金利が有利な状況の時は個人向け国債の利点が活きてきますね。

発行回数は、どちらも基本的には毎月販売されています。以前は、個人向け国債は年4回だったのですが、今は毎月販売となっているので、どちらの国債も気軽に購入できます。

購入金額に関しては、利付国債は5万円単位となっており、個人向け国債の1万円単位と比べると少し資金量が必要となります。ただ、国債を購入する際には10万円・20万円という感じで、キリのいい数字(単位)で購入する事が多いので、あまり気にする必要はないと思います。

途中解約については、利付国債は購入後からすぐに売却する事も可能となっており、いつでも売却が可能です。ただ、市場価格で売却することになっているので、国債の価格によっては購入時よりも安い金額で売却する事になることもあるので、利付国債は元本割れをする可能性があります。

一方で、個人向け国債は原則として1年間は売却できないのですが、その代わり個人向け国債は購入時の価格を下回る事はないです(元本保証)。途中解約の場合は、支払い済みの利子の内、直近2回分の利子を返還することで解約が可能となります。

どちらを購入するのがいいのか

当然ながら、それぞれのメリットとデメリットを考慮しながら、自分に一番ベストな国債がどちらなのかを検討したうえで、購入していただければと思います。

どっちがいいのか分からないよ

では何を基準にするのかを考えてみよう

利付国債と個人向け国債を比べた場合、金利の付き方は利付国債の方が高くなっています。個人向け国債は、途中解約の際の元本割れがない代わりに金利は利付国債よりも低くなっています。なので、金利が少しでも高い方がいい場合は利付国債を選んだほうがいい事になります。

ただし、先ほどお伝えしたように利付国債は途中解約した場合には元本割れするリスクがあります。利付国債も満期まで保有すると元本割れすることなく戻ってくるので、そのあたりの資金の使い道(長期的に置いていても大丈夫な資金なのか)を確認した上で、購入することが大切だと思います。

少しでも金利が高い方がいいという事で利付国債を選んだけれども、途中解約のリスクが気になる方は、2年物などの期間が短い利付国債を購入することで途中解約のリスクを下げるという方法もあります。

また、購入時の金利の動向によっては、固定金利が有利な場合と変動金利が有利な場合があります。

市場金利が高い場合で、今後に金利の低下が見込まれる場合は固定金利を選択して、高い金利のままで長く預ける事が出来る固定金利のほうが有利となります。

逆に、市場金利が低い場合で、今後に金利の上昇が見込まれる場合は変動金利を選択して、金利が上昇するとそれにつれて金利が変動していく(上がっていく)変動金利の方が有利となります。

購入時の金利の動向と今後の金利の動向によって、固定金利がいいか変動金利がいいのかが違いますので、もしも変動金利の方が有利な状況であれば、変動金利を採用している個人向け国債の10年物を選択するのが良いと思われます。

何を優先順位とするかによって、利付国債か個人向け国債かが分かれていきます。

- 金利

- 途中解約のリスク

- 固定金利か変動金利

金利が少しでも高い方がいいのであれば利付国債になりますし、途中解約のリスクを無くしたいのであれば個人向け国債になりますし、固定金利を選ぶのか変動金利を選ぶのかによってもどちらになるのかが変わってきます。

まずは、あなた自身が何を優先順位とするのかを決めたうえで、どちらの国債にするのかを決めていけばいいのだと思いますよ。

また、国債を購入する際には銀行よりも証券会社で購入した方がキャンペーンなどをしている事が多く、少しでもお得に国債を購入することが出来ますよ。

コメント

コメント一覧 (2件)

非常にわかりやすくていいですね。新窓販の歴史的経緯が分かり、かつ利付国債の名称は郵便局でしか扱っていない理由がわかりました。

ありがとうございます。全然更新していないのに、しっかりとブログ記事を読んでいただき、喜んでおります。

少しでもお役に立てたのであれば作った甲斐があったと思います。ありがとうございます!