投資をするならば、どこの金融機関に口座を開設すればいいのだろうか?

皆さんが、誰でも口座を開設しているのは銀行だと思います。銀行口座であれば誰でも口座を持っているでしょう。

銀行口座はあるけど証券口座はないわ

普通はそんな方が多いですよね

では、銀行口座だけあればいいのだろうか? 今回は、どんなの金融機関で口座を開設すればいいのかをみてきましょう。

投資するのに銀行口座だけで大丈夫?

誰もが口座を開設している銀行口座。投資をするにあたって、一番最初に頭の中に浮かぶ金融機関が銀行だと思います。人によっては郵便局で口座を開設している人もいると思いますが、銀行や郵便局などに口座を開設している人が大半だと思います。

最近では、銀行や郵便局でも投資信託などを取り扱っているので、銀行口座さえあれば投資するには充分なのかなと思うかもしれませんね。

軽く投資をする程度であれば銀行口座だけでもいいかもしれません。ただ、キチンと資産形成をしたいと考えているのであれば、銀行口座だけでは不十分だと感じます。

銀行口座のメリットは、手軽に誰でも口座を持っているという点だと思います。

社会人であれば銀行口座を持っていない人を探す方が困難ですよね。誰でも持っています。私達のお給料などをもらうのに銀行口座は必須なので、銀行口座は生活必需品ともいえるでしょう。

お給料が入金されて、公共料金やクレジットカード、ネットショッピングなどの支払いがあれば、銀行口座から引き落とされていきます。誰かの口座にお金を送りたい時などは銀行口座から送金します。

なので、銀行口座で投資も全て完結すれば便利なのですが、銀行の場合は投資信託などでも取り扱っている種類が少なくて限定的です。また手数料なども高いケースが多いので、資産形成という観点からはお勧めしづらい面があります。

その点、証券会社は投資に特化した金融機関なので、多種多様な投資商品を取り扱っており、自分の状況に応じた投資商品を選んでいく事が出来るので、投資をしながら資産形成をしていこうと考えているのであれば、証券会社での口座開設は必須となります。

銀行と証券会社の違い

生活に密着した金融機関である銀行と、投資に特化した金融機関である証券会社。

それぞれの違いを見比べてみたいと思います。

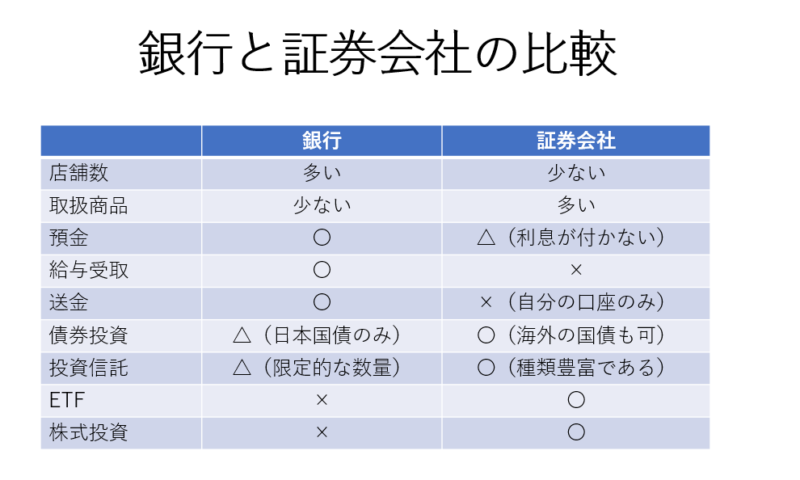

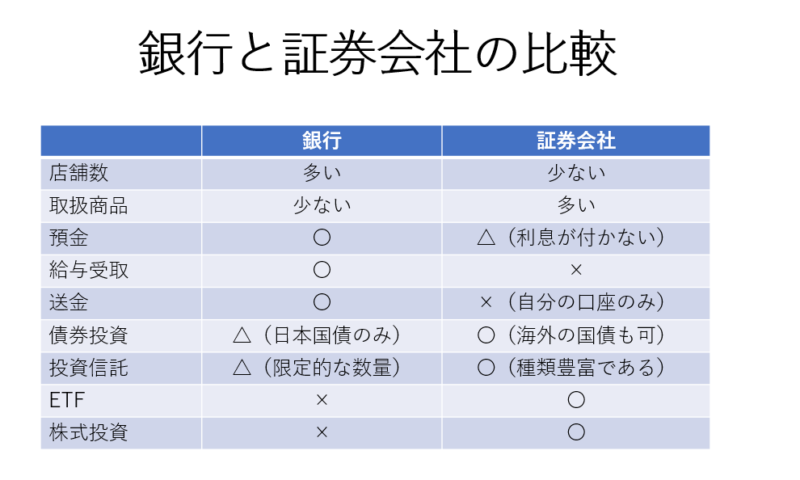

下記の表に、銀行と証券会社の違いを一目で分かるように簡素化してみました。

銀行は、全国どこにでも店舗があり、身近な駅の近くとかには必ず銀行があります。皆さんも大抵は自宅の近くに支店を持つ銀行の口座を持っていると思います。

何か分からない事や困ったことがあれば、すぐに店舗にいって聞いてみたり、相談したり、確認する事が出来るのは銀行のメリットでもあり、安心できますよね。

一方の証券会社は、基本的には大きな駅や大きな都市などに店舗を展開しており、身近にある金融機関というよりは、少し敷居が高い金融機関というイメージになります。

最近は、インターネットが発達した事もあり、金融機関の多くがネットで質問や相談を受け付けている事もあり、若い人やパソコンに苦手意識を持っていない人であれば、店舗が身近になくても困らないかもしれませんが、対面で相談したいと思う人にとっては身近に店舗があるという事は大切かもしれませんね。

銀行は身近にあって、相談も対面で手軽に行えて、生活に密着した金融機関です。

証券会社は、投資をするための金融機関なので、取扱商品が多く、資産形成に必要な機関となります。

なので、生活資金と投資資金は分けて管理する方がいいと思います。

- 生活資金 → 銀行

- 投資資金 → 証券会社

このように、目的に合わせて口座を運用していくのが良いでしょう。

銀行と証券会社の違い

せっかくですので、投資の基礎知識として銀行と証券会社の違いを学んでみましょう。

銀行と証券会社って、何が違うのだろうか?

それは、間接金融か? 直接金融か? になります。

- 銀行 → 間接金融

- 証券会社 → 直接金融

間接金融とか直接金融とかって聞きなれない言葉ですよね。

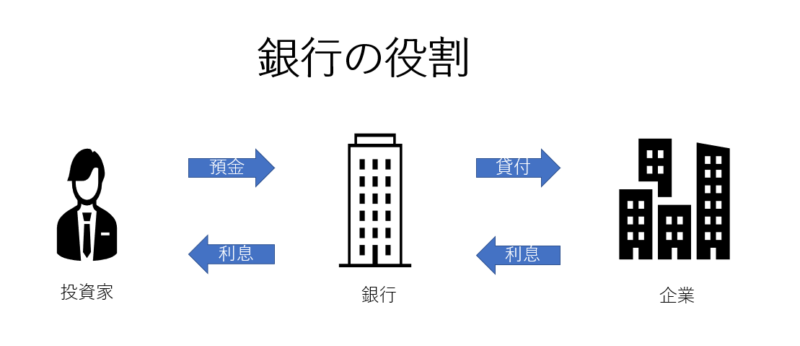

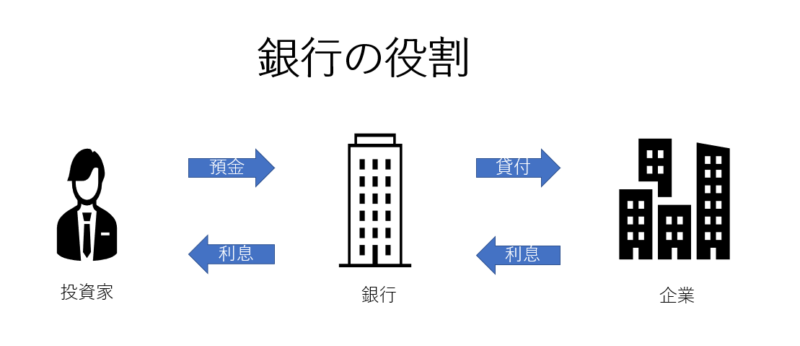

銀行は、私達のお金を預かって、私達に預金利息というものを渡してくれます。

一方で、私達から預かったお金は、銀行に金庫に保管されている訳ではなく、銀行が企業や個人に貸し付ける資金となっています。そして、企業や個人から貸付利息を銀行は受け取っています。

銀行は、私達からお金を預かり、それを企業に貸し付けて、私達に払う預金利息と企業から貰う貸付利息の差額が銀行の利益となっています。

お金の流れは、私達 → 銀行 → 企業 となっており、間接的に私達のお金が銀行の貸付金となっているので、間接金融と呼ばれています。

私達のお金が結果的には企業の貸付金となっていますが、貸し付ける企業を私達が選ぶのではなく銀行が貸し付ける企業を選び、倒産・破綻などの資金未回収リスクは銀行が背負う事で私達のお金が減る事のないような仕組みとなっています。

ただし、肝心の銀行が倒産してしまった場合は、私達の資金が戻ってこない事もあり得るので、国の対策として預金保険制度というもので、1つの銀行に対して1000万円までは保障される事になっています。

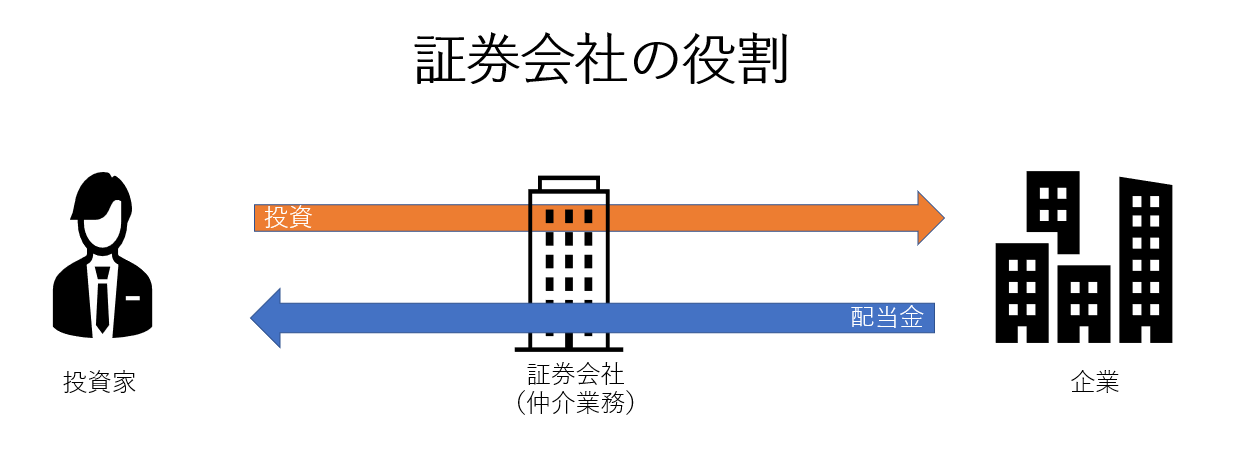

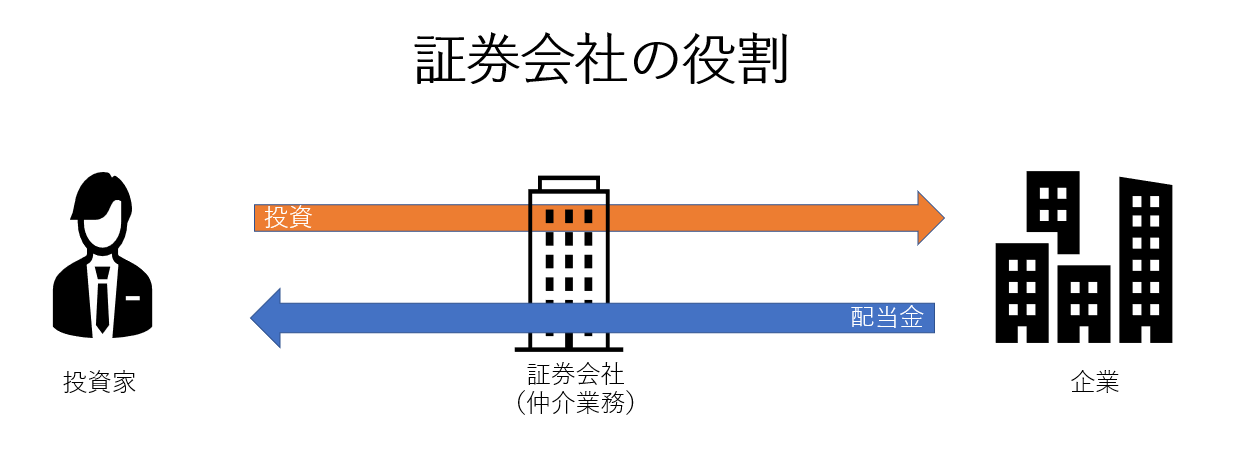

さて、証券会社の場合はどうなっているのか?

証券会社は、直接金融です。

証券会社は有価証券売買の仲介を行っているだけで、「どこの企業に投資をするのか?」「どのくらいの資金を投資するのか?」といった判断は、お金を出す我々が判断します。

私達が投資の判断をして、証券会社はその取引の仲介をして、証券会社は仲介手数料を受けて取る形となります。

銀行にお金を預けるのとは違って、証券会社に預けたお金は私達が判断して私達の指示で投資を行うので、投資先に何かあった場合の損失などは投資家である私達が被る事になります。

証券会社が様々な投資商品を取り扱っているのは、仲介手数料が証券会社の収益となるので、幅広く沢山の投資商品を扱う事で色々な商品に投資をしてもらい、より多くの仲介手数料を確保するためでもあるのです。

ところで、銀行が倒産した場合は1つの銀行に対して1000万円までの保証がありましたが、証券会社の場合はどうなっているのだろうか。

証券会社には会社のお金と投資家のお金を分けて管理することが義務付けられています(分別管理といいます)。

証券会社が私達から預かったお金や株式は、証券会社が破綻して潰れたとしても私達のお金や株式を確実に戻せるように、証券会社自体の資金と私達(投資家)の資金とは区別して管理する事が法律で定められており、顧客資産の分割管理によって守られています。

なので、証券会社が破綻して潰れたとしても、私達が証券会社に預けたお金や株式などは全て戻ってきます。

万が一、法律で定められているのに顧客の資金と証券会社の資金を分けておらず、倒産した際に顧客資金の返還が難しくなってしまったとしても、日本投資者保護基金から1顧客当たり1,000万円を限度として補償される事になっています。

投資で資産形成をするのであれば証券会社へ

証券会社の口座は、様々な金融商品に投資をすることが出来ます。

株式投資はもちろんの事、投資信託、ETF、リート、国債、外国債券、FX、金などの多種にわたる金融商品を取り扱っており、投資による資産形成を行うには必須の金融機関の口座になります。

沢山の証券会社があり、どこの証券会社がいいのかは、次回にご説明させていただこうと思います。

コメント